02-09

เคล็ดลับเลือกประกันสะสมทรัพย์ที่ใช่ ตอบโจทย์ทุกความต้องการ

2024-07-02

HaiPress

2024-07-02

HaiPress

ทำความรู้จักประกันสะสมทรัพย์ให้มากขึ้น ทั้งเรื่องของประเภทประกัน ผลตอบแทนที่จะได้จากแผนประกัน พร้อมเคล็ดลับในการเลือกประกันสะสมทรัพย์ที่เหมาะสมกับคุณ

การวางแผนการเงินอย่างรอบคอบและเหมาะสมเป็นกุญแจสำคัญสู่ความมั่นคงและมั่งคั่งในอนาคต เพื่อให้บรรลุเป้าหมายของตนเองที่วางไว้ การทำประกันสะสมทรัพย์จึงเป็นอีกทางเลือกหนึ่งที่หลายคนเลือก เพื่อให้มีหลักประกันชีวิตในอนาคต บทความนี้เราจะพาไปทำความรู้จักกับประกันประเภทนี้ให้มากขึ้น ทั้งเรื่องของประเภทประกัน ผลตอบแทนที่จะได้จากแผนประกัน พร้อมเคล็ดลับในการเลือกประกันสะสมทรัพย์ที่เหมาะสมกับคุณ

ประกันสะสมทรัพย์ คืออะไร? มีกี่ประเภท และมีวัตถุประสงค์อย่างไร?

ประกันสะสมทรัพย์ คือ กรมธรรม์ประกันชีวิตที่มีวัตถุประสงค์หลักเพื่อการออมและสร้างความมั่งคงให้กับชีวิตในอนาคต ซึ่งผู้เอาประกันจะต้องจ่ายค่าเบี้ยฯ สะสมไปเรื่อย ๆ เพื่อเก็บให้เป็นเงินก้อนใหญ่ โดยสามารถรับผลประโยชน์เงินคืนได้แบบรายปี หรือรับเงินคืนตามปีที่แบบประกันกำหนด รวมถึงรับเงินก้อนคืนเมื่อครบกำหนดสัญญา ทั้งนี้ประกันสะสมทรัพย์จะได้รับการคุ้มครองชีวิตไปพร้อม ๆ กันด้วย

ประเภทของประกันสะสมทรัพย์ แบ่งได้เป็น 2 ประเภทหลัก ๆ คือ

ประกันสะสมทรัพย์แบบระยะยาว มีระยะเวลาสัญญาในการมอบความคุ้มครองมากกว่า 10 ปีขึ้นไป เหมาะสำหรับผู้ที่ต้องการจ่ายเบี้ยประกันทุกปีแบบค่อยเป็นค่อยไป ช่วยให้สะสมเงินได้ในระยะยาว ให้ผลตอบแทนและความคุ้มครองชีวิตค่อนข้างสูงประกันสะสมทรัพย์แบบระยะสั้น มีระยะเวลาสัญญาในการมอบความคุ้มครองอยู่ที่ 10 ปี โดยผู้เอาประกันจะสามารถจ่ายค่าเบี้ยประกันทั้งหมดในงวดเดียวเมื่อเริ่มทำสัญญา หรือแบ่งจ่ายเป็นระยะก็ได้ ทั้งนี้ขึ้นอยู่กับนโยบายของแต่ละบริษัท โดยประกันสะสมทรัพย์ประเภทนี้ มีเบี้ยประกันภัยเริ่มต้นที่ไม่สูงมาก ให้ผลตอบแทนที่แน่นอน ได้รับเงินคืนเมื่อครบกำหนดสัญญาในระยะเวลาไม่เกิน 10 ปี ทำให้สามารถนำเงินคืนที่ได้ไปใช้จ่าย หรือต่อยอดในการลงทุนได้อีก

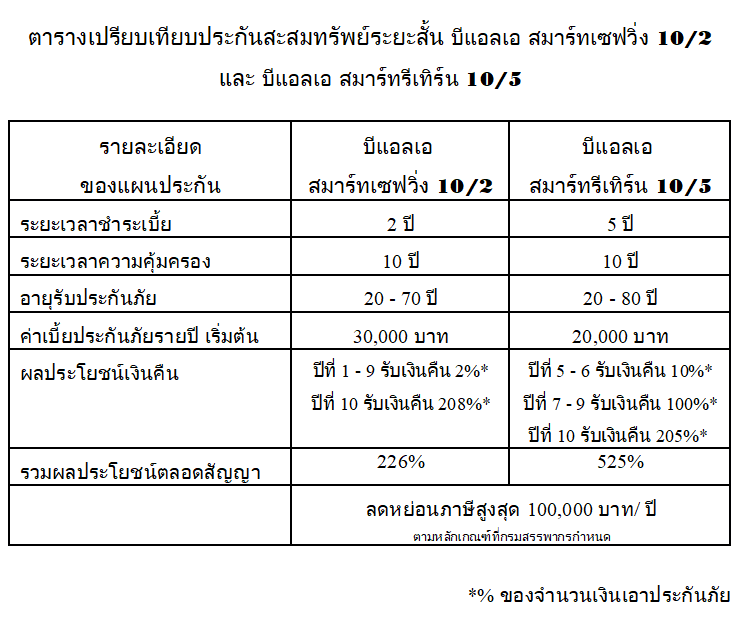

ข้อแนะนำในการดูตัวเลขของแบบประกัน:

ในชื่อของประกันสะสมทรัพย์ เช่น 10/1,10/2 หรือ 10/5 ในที่นี้ เลขตัวหน้า หมายถึง ระยะเวลาในการคุ้มครอง และเลขตัวหลัง หมายถึง ระยะเวลาหรือจำนวนปีที่ต้องจ่ายเบี้ยประกัน

วัตถุประสงค์ของประกันสะสมทรัพย์ มีอยู่หลายด้าน ซึ่งสามารถสรุปเพิ่มเติมได้ ดังนี้

การออมเงิน ประกันสะสมทรัพย์ช่วยให้คุณสามารถออมเงินได้อย่างสม่ำเสมอ เพราะเบี้ยฯ ที่จ่ายไปจะถูกนำไปลงทุน สะสมมาเป็นผลตอบแทนการสร้างความมั่นคงทางการเงิน ประกันสะสมทรัพย์ช่วยให้คุณมีเงินก้อนไว้ใช้ยามเกษียณอายุ หรือไว้สำหรับเหตุการณ์ที่ไม่คาดคิดการลดหย่อนภาษีเงินได้บุคคลธรรมดา เบี้ยประกันสะสมทรัพย์ที่มีระยะเวลาคุ้มครอง 10 ปีขึ้นไป สามารถนำไปลดหย่อนภาษีเงินได้บุคคลธรรมดาได้ จึงช่วยแบ่งเบาภาระค่าใช้จ่ายความคุ้มครองชีวิต แผนประกันส่วนใหญ่จะมีเงินทุนสำหรับการคุ้มครองชีวิตด้วย ดังนั้นกรณีเสียชีวิตระหว่างสัญญา ผู้รับประโยชน์ก็จะได้รับเงินชดเชย

จากรายละเอียดด้านบน ประกันสะสมทรัพย์ทั้ง 2 แบบ ประกัน 10/2 และประกัน 10/5 จะมีระยะเวลาการมอบผลประโยชน์เงินคืนที่ต่างกัน หากคุณต้องการผลประโยชน์เงินคืนที่สม่ำเสมอในทุกๆ ปี แนะนำแบบประกันบีแอลเอ สมาร์ทเซฟวิ่ง 10/2 หรือหากต้องการรับเงินคืนก้อนใหญ่ เพื่อนำไปใช้จ่ายหรือต่อยอดในการลงทุน อาจลองพิจารณาประกันบีแอลเอ สมาร์ทรีเทิร์น 10/5

จากรายละเอียดด้านบน ประกันสะสมทรัพย์ทั้ง 2 แบบ ประกัน 10/2 และประกัน 10/5 จะมีระยะเวลาการมอบผลประโยชน์เงินคืนที่ต่างกัน หากคุณต้องการผลประโยชน์เงินคืนที่สม่ำเสมอในทุกๆ ปี แนะนำแบบประกันบีแอลเอ สมาร์ทเซฟวิ่ง 10/2 หรือหากต้องการรับเงินคืนก้อนใหญ่ เพื่อนำไปใช้จ่ายหรือต่อยอดในการลงทุน อาจลองพิจารณาประกันบีแอลเอ สมาร์ทรีเทิร์น 10/5เงินคืนก้อนใหญ่จากประกันสะสมทรัพย์ นำไปใช้อะไรได้บ้าง?

อีกหนึ่งข้อดีที่โดดเด่นของประกันสะสมทรัพย์ ก็คือ ผลประโยชน์เงินคืนที่คุณได้รับ ไม่ต้องเสียภาษีด้วย ซึ่งเงินคืนก้อนนี้ คุณสามารถนำไปใช้เพื่อวัตถุประสงค์ต่าง ๆ ได้หลากหลาย ขึ้นอยู่กับความต้องการและเป้าหมายของคุณในอนาคต ยกตัวอย่างดังต่อไปนี้

ใช้เติมเต็มความฝันส่วนตัว

ทั้งการท่องเที่ยวสัมผัสประสบการณ์ใหม่ ๆ หรือการพัฒนาตนเองด้วยการเรียน หรือทำสิ่งต่าง ๆ ที่เคยอยากทำมาก่อน เงินก้อนใหญ่จากประกันสะสมทรัพย์จะช่วยเติมเต็มในส่วนนี้ได้

วางแผนภาษี สร้างความมั่นคงทางการเงิน

เงินคืนที่ได้รับคุณสามารถนำไปจ่ายภาษี หรือจัดการภาษีอย่างมีประสิทธิภาพ ช่วยให้ประหยัดค่าใช้จ่ายส่วนเกินได้หากวางแผนดี ๆ

นำไปลงทุนต่อยอดเพื่อสร้างผลตอบแทน

เช่น ลงทุนในธุรกิจหรือโครงการต่าง ๆ ที่สร้างรายได้ในอนาคต อย่างการเปิดร้านค้า หรือซื้ออสังหาริมทรัพย์เพื่อปล่อยเช่า เพื่อจะได้เพิ่มความมั่นคงทางการเงิน

สร้างรากฐานให้ครอบครัว

โดยเฉพาะใครที่กำลังวางแผนแต่งงานหรือมีลูก แน่นอนว่าเงินก้อนนี้สามารถใช้เป็นเงินสำคัญที่ใช้จ่ายในการศึกษา ค่าหอพัก ค่าใช้จ่ายอื่น ๆ ของลูกหลานในอนาคตได้

เคล็ดลับเลือกประกันสะสมทรัพย์ที่ใช่ในการลงทุน

ทราบข้อมูลเกี่ยวกับประกันสะสมทรัพย์กันไปแล้วในหลาย ๆ ประเด็น มาถึงเรื่องสำคัญอย่างวิธีการเลือกประกันสะสมทรัพย์ที่เหมาะสมกับการลงทุนกันบ้าง โดยการเลือกประกันสะสมทรัพย์ที่เหมาะสมกับวัตถุประสงค์การลงทุนนั้นมีความสำคัญมาก เนื่องจากจะส่งผลต่อผลตอบแทนและความคุ้มค่าที่จะได้รับในระยะยาว การพิจารณาปัจจัยต่าง ๆ อย่างรอบคอบจึงเป็นสิ่งจำเป็น รายละเอียดมีดังนี้

1. ด้านระยะเวลาการลงทุน

ระยะเวลาในการลงทุนเป็นปัจจัยหลักที่ต้องคำนึงถึงเป็นอันดับแรก เพราะจะเป็นตัวกำหนดว่าควรเลือกกรมธรรม์ประกันที่มีอายุสัญญานานเท่าไร จึงต้องพิจารณาให้ถี่ถ้วน

2. ความสามารถในการชำระเบี้ย ควรเลือกให้เหมาะสมกับไลฟ์สไตล์การใช้เงิน ความสามารถในการหารายได้ ตลอดจนเป้าหมายการออมเงิน ว่าซื้อประกันสะสมทรัพย์ไว้เพื่ออะไร เพราะเมื่อซื้อแล้วต้องชำระเบี้ยนานต่อเนื่องหลายปี

3. ด้านความคุ้มครองต้องพิจารณาว่าคุณต้องการความคุ้มครองมากน้อยเพียงใด เพื่อให้ได้รับความคุ้มครองที่คุ้มค่าจากเบี้ยประกันที่จ่ายไป

– ต้องการความคุ้มครองสูง เช่น มีภาระค่อนข้างมากและต้องเป็นเสาหลักให้กับครอบครัว ควรเลือกกรมธรรม์ที่มอบผลประโยชน์ที่สูง เผื่อกรณีที่ผู้เอาประกันเสียชีวิตหรือทุพพลภาพไว้ด้วย

– ต้องการความคุ้มครองพื้นฐาน และมีวัตถุประสงค์หลักเพื่อการออมเงินสำหรับอนาคต แนะนำให้เลือกกรมธรรม์ที่เน้นไปที่เรื่องของการให้เงินคืนที่สูง รวมทั้งมีเงินปันผลระหว่างสัญญาไว้ดีกว่า

4. ด้านผลตอบแทนหลังจากแน่ใจแล้วว่ามีเป้าหมายและต้องการความคุ้มครองระดับไหน ต่อจากนั้นคุณควรเปรียบเทียบผลตอบแทนจากบริษัทประกันภัยหลาย ๆ เจ้า เพื่อดูให้ละเอียดว่าแผนไหนที่ตรงกับความต้องการ และควรศึกษาเงื่อนไขและผลประโยชน์อย่างละเอียด หรืออาจปรึกษาตัวแทนประกันเพื่อขอคำแนะนำเพิ่มเติม

วางแผนสะสมความมั่นคง มั่งคั่ง เลือกประกัน 10/2 และประกัน 10/5

สำหรับใครที่ต้องการออมเงินเพื่ออนาคตประกันสะสมทรัพย์ระยะสั้น นับว่าเป็นแบบประกันที่มอบสิทธิประโยชน์มากมาย ทั้งช่วยสะสมทรัพย์ ให้คุณได้รับผลประโยชน์เงินคืน พร้อมมอบความคุ้มครองชีวิตนานถึง 10 ปี รวมถึงใช้สิทธิลดหย่อนภาษีได้อีกด้วย ยิ่งถ้าเริ่มลงทุนเร็วเท่าไร จะยิ่งช่วยให้สะสมเงินได้มาก และมีกำลังส่งค่าเบี้ยฯ แบบไม่เป็นภาระหนักจนเกินไป

ดังนั้นหากท่านใดสนใจซื้อประกันสะสมทรัพย์ กรุงเทพประกันชีวิต (Bangkok Life Assurance) มีแผนประกันให้คุณเลือกหลากหลายแผน หากคุณต้องการปรึกษาเพื่อรับรายละเอียดเพิ่มเติม สามารถดูรายละเอียด กดคำนวณเบี้ย และซื้อออนไลน์ได้ด้วยตัวเอง ที่เว็บไซต์ https://www.bangkoklife.com/online/th หรือสอบถามข้อมูลเพิ่มเติม โทร.02 -777-8888 ตลอด 24 ชั่วโมง

*** โปรดทำความเข้าใจในรายละเอียดเงื่อนไข ความคุ้มครอง และข้อยกเว้น ก่อนการตัดสินใจทำประกันภัย ทั้งนี้ เงื่อนไข ความคุ้มครอง และข้อยกเว้นอย่างสมบูรณ์จะระบุในกรมธรรม์

คำปฏิเสธ: บทความนี้ทำซ้ำจากสื่ออื่น ๆ วัตถุประสงค์ของการพิมพ์ซ้ำคือการถ่ายทอดข้อมูลเพิ่มเติมไม่ได้หมายความว่าเว็บไซต์นี้เห็นด้วยกับมุมมองและรับผิดชอบต่อความถูกต้องและไม่รับผิดชอบใด ๆ ตามกฎหมาย แหล่งข้อมูลทั้งหมดในเว็บไซต์นี้ได้รับการรวบรวมบนอินเทอร์เน็ตจุดประสงค์ของการแบ่งปันคือเพื่อการเรียนรู้และการอ้างอิงของทุกคนเท่านั้นหากมีการละเมิดลิขสิทธิ์หรือทรัพย์สินทางปัญญาโปรดส่งข้อความถึงเรา